Aflossingsvrije hypotheek: voordelen en risico’s

Geplaatst op 09 september 2021

De aflossingsvrije hypotheek blijft terrein winnen. Waar vorig jaar 52% van het totaal aantal afgesloten hypotheken aflossingsvrij was, lag dit percentage tot september dit jaar op 55%. Huizenkopers kiezen vooral voor een aflossingsvrije hypotheek vanwege de lage maandlasten. Let wel op de risico’s voordat je voor aflossingsvrij kiest.

Met een aflossingsvrije hypotheek betaal je alleen rente en geen aflossing. Je lost de lening pas af bij verkoop van de woning, of als je hypotheek afloopt. In 2013 is de aflossingsvrije hypotheek aan banden gelegd. Je kunt nu alleen voor 50% van de woningwaarde een aflossingsvrije hypotheek afsluiten. Daarnaast kun je geen hypotheekrente aftrekken over dat deel. Deze regels gelden alleen voor nieuwe aflossingsvrije hypotheken.

Overgangsrecht bij aflossingsvrij voor 2013

Voor 2013 had bijna iedere huiseigenaar een aflossingsvrije hypotheek. Deze groep valt nu nog onder het ‘overgangsrecht’. Hierdoor kan de aflossingsvrije hypotheek over de gehele woningwaarde worden aangehouden en blijft het recht op hypotheekrenteaftrek bestaan. Bij het oversluiten van de hypotheek kunnen zij in principe de hele hypotheek meenemen en het dus aflossingsvrij voortzetten. De meeste banken zijn hier echter niet happig op. Het komt er vaak op neer dat je, ondanks het overgangsrecht, toch maar 50% van de woningwaarde aflossingsvrij kunt voortzetten.

Voordelen aflossingsvrije hypotheek

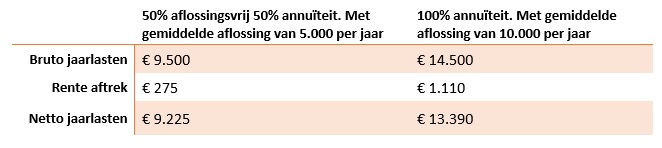

Het grote voordeel van een aflossingsvrije hypotheek zijn de lage maandlasten. Je betaalt maandelijks alleen rente, aflossen doe je pas later. Dit in tegenstelling tot een lineaire of annuïtaire hypotheek, waarbij je maandelijks moet aflossen. Aan de hand van een voorbeeld leggen we uit hoe het verschil in maandlasten eruit ziet.

Joost en Rebecca kopen in 2021 een woning van € 300.000 met een gelijke WOZ-waarde. Ze sluiten een hypotheek af tegen een rente van 1,5%. Het inkomen van Joost en Rebecca wordt belast voor 37,10%.

Het verschil in maandlasten is aanzienlijk, bijna €350. Dit is een versimpeld voorbeeld. In de praktijk zal het verschil kleiner zijn omdat er meer factoren meespelen. Bij een deels aflossingsvrije hypotheek kun je bijvoorbeeld geen gebruik maken van Nationale Hypotheek Garantie. Hierdoor krijg je in veel gevallen te maken met een nipt hogere hypotheekrente, wat het verschil in netto maandlasten remt.

Aandachtspunten aflossingsvrije hypotheek

Een aflossingsvrije hypotheek is niet zonder risico’s. Je moet het aflossingsvrije deel aan het eind van de looptijd of bij een verhuizing in één keer aflossen. Lukt je dit niet, dan blijf je mogelijk met een restschuld zitten. Andere aandachtspunten zijn:

- Je kunt de betaalde rente niet gebruiken als aftrekpost bij de inkomstenbelasting.

- Het inkomen bij aflossingsvrij wordt anders getoetst. Hierdoor kun je vaak minder maximaal lenen.

- Wanneer de rentevaste periode afloopt en de rente (hard) is gestegen, moet je verlengen tegen een hogere rente. Dit betekent dus ook hogere maandlasten.

- Een waardedaling van de woning levert meer risico op. Omdat je niet aflost daalt je schuld niet terwijl de onderliggende waarde, ofwel de woning, wel daalt. Hiermee wordt het risico op een restschuld hoger.

Wil je meer weten over de voor- en nadelen van de aflossingsvrije hypotheek? Onze adviseurs kijken graag naar de beste oplossing in jouw situatie. We kijken daarbij meteen in hoeverre jouw maandlasten omlaag kunnen. Via onderstaand formulier neem je vrijblijvend contact op.